投资要点

生猪供应充足。能繁母猪数量微降,但是生产效率上升。养殖端压栏生猪,导致毛猪价格上涨。但是毛猪价格上涨势头受限,因需求疲软。随着后期牛猪供应增多,上半年生猪价格大概率阴跌。

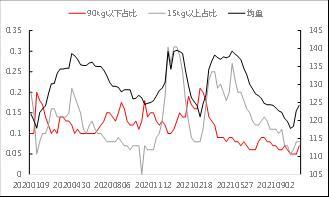

生猪出栏体重成检测重点。当前牛猪和标猪价差较大。随着牛猪供应增多,牛猪和标猪价格缩小。这就是上半年猪价见顶的信号。

行业竞争将增加猪价波动幅度。

结论:需求高点已现。生猪定价将以猪粮比为主要依托,兼顾猪粮比和季节性需求。腌腊季节和农历新年后,猪肉需求将迅速下降。而另一边供应逐步增多,这将导致猪价在2022年第一/二季度维持低迷状态。之后,生猪产业经历最后一波产能淘汰后生产平稳,猪价将回归以猪粮比为依托,兼顾料肉比和季节性价格变化为依据的合理价格。

操作建议:上半年猪价下行,下半年猪价大概率上涨。但是上涨幅度受多重因素影响,存在较大不确定性。猪价底部在9-10元附近。猪价反弹可能在16-17元附近。

风险因素:新冠疫情奥密克戎,能繁母猪淘汰情况,全球谷物产量和通胀情况。

1

2021年生猪市场行情回顾

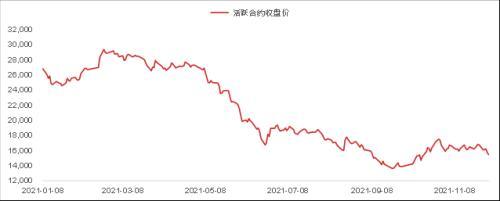

2021年生猪行情总体趋势向下的单边行情,但是在这个过程中也经历了两次反弹,直到现在依然在反弹的过程中。价格走势大致可分为四个阶段(参考图1):

第一阶段,1月8号到1月25号之间,猪价下跌行情主要2020年猪价下行行情的延续,当时市场担忧供应问题在经历了2020年的行情后已经得到解决,非洲猪瘟问题得到有效控制,各种二元回交,三元母猪等加入到母猪序列,因此预判市场母猪数量恢复较好,所以生猪供应短缺问题得到缓解,猪价开盘就下挫。

第二阶段,1月25号到2月24号之间猪价出现反弹。当时全国限制冻肉出库,因担忧新冠疫情通过冻肉包装传播,因此冻品出库控制严格。冻品无法出库使得该部分需求转向国产猪肉,推动毛猪价格。同时由于大降温导致仔猪流行性腹泻和非洲猪瘟的暴发,山东和河南地区的能繁母猪和仔猪猪量锐减。市场担忧该波病疫使得刚刚恢复的能繁母猪数量再次遭受重大损失。因此鉴于2019年的教训,空头纷纷离场,拉高猪价。

第三阶段,进入三月份以后,生猪期货价格失去了上涨的动力。在29000-30000之间盘整较长一段时间后始终缺少向上突破的动力。当时市场分歧巨大:一边认为由于河南和山东实证的疫情将导致能繁母猪的无可挽回损失,河南和山东均为中国最大的生猪基地,这两个区域的损失使得中国养猪量损失巨大,这将使得生猪价格重新走出2019年的巨幅上涨行情;另一边则认为虽然河南和山东遭受巨大损失,但是除此之外的区域养殖量已经迅速恢复,并且没有受到这波疫情影响,新一批投入使用的大型新养殖场将迅速弥补河南,山东区域的损失。事实证明的确是这二种情况,全国各地都在新建的养殖场,各个养殖企业把所有资金都优先供应猪场建设,而对于原料的支出则延迟支付。于此同时,由于预计市场生猪供应短缺,所有的养殖主体都把猪往大体重养。正常120kg出栏的猪最后企业都要求至少150kg才考虑出栏。这无形中就增加了生猪的供应(参考表3和表4)。因为从本质上来说,需求端吃的是肉。因此即便生猪数量少了,但是体重增加抵消了部分影响。同时,随着气温上涨,对肥猪的需求下滑,因此价高又肥的猪肉自然不是消费首选,猪价开始了长达7个月的下跌流程。即便当中在6月末由于发改委收储支撑猪价,当中有过短暂反弹,却还是难以抵挡猪价一路下滑的趋势。

第四阶段,十月份以来,生猪价格大幅上涨。主要原因是由于九、十月份价格过低,导致养殖户大量抛售手中的牛猪,市场担忧生猪供应可能出现断档。而今年冬季偏冷,市场普遍预计这将增加猪肉,特别是肥猪肉的消费,肥猪的需求导致标猪和肥猪之间的价差持续拉大。因此养殖端,无论是大型企业还是养殖户,都选择增重,延迟生猪出栏的行为。这极大地改变了生猪市场的供需,导致供减需增,生猪期货价格随着现货价格走势,易涨难跌。现货方面生猪价格持续的创出新高。南方主消费区,包括四川和广东的需求不断好转,也支持了现货价格的走高。因此,尽管市场依旧担忧生猪供应充足的问题,期货价格还是紧随现货的步伐上涨。只是在涨价的基础上,期货保持了高贴水(负2000元至负1500元)和高月间价差(1和3合约价差在1500元到2300元之间)。

图 12021生猪期货活跃价格

资料来源:Wind,东海期货研究所整理

通过计算生猪交割成本和期货价格,可以灵活采取适当的交易策略:既可以在期货升水的时候买现货,卖期货,做窄价差;也可以在期货贴水的时候反向操作。在此,本文讨论交割过程中所有可能的成本,一一罗列,并列出模型,读者可以参考本文,并根据自身情况,调整参数来计算自身可以采取的策略。

2

2022年生猪市场要点分析

2.1

生猪产能减量增效,优化养殖成本成主流。

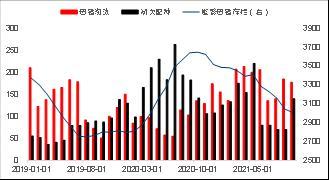

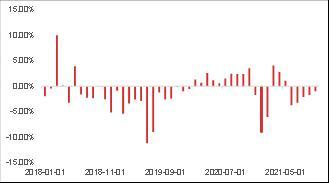

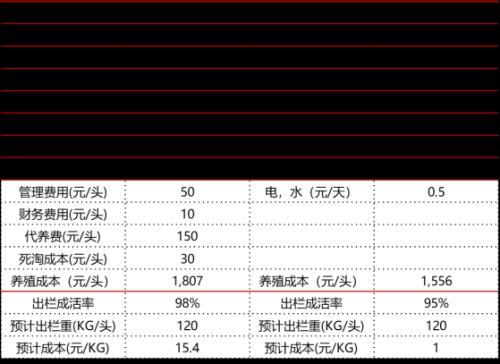

经过两年的生产恢复,能繁母猪的数量基本上已经恢复。并且随着各地新建工厂投入使用,生猪的产能有了巨大的改进。不可否认,非洲猪瘟的影响依然存在,个别地区依旧有疫情暴发,并且有猪场清场的情况。但是,局部的影响并不能改变整体全国生猪生产过剩的格局,因此即便第四季度生猪价格涨幅巨大,2022年猪价形式依旧悲观。总体来说,由于经过两年的猪场扩充建设,养殖场的产能是非常充足的,一大批新的猪场已经在2021年投入使用并且将持续的生产生猪。在这样的大背景下,各个企业之间比拼的就是养殖成本(参考表1)。因此行业将进入严酷的成本竞争时代。竞争的结果是综合生产成本低的养殖企业更能在这一轮猪价寒冬中度过。因为行业的竞争模式已经从2021年的“养活猪”转变到2022年“养好猪”的格局转变。而从数据上看,生猪的母猪提效目标已经被提上了所有养殖企业的2021年的生产日程,母猪淘汰在2021年年中就开始,但是淘汰的是低效的母猪,并非高效母猪。那进入2022年养殖行业要考虑的是综合养殖成本的降低。只有成本最低的企业,才能在竞争中处于少亏损的处境。从图4和图5中可以看出,整体母猪的生产效率都在上升。

图 2全国能繁母猪存栏变化(数据源1)

资料来源:涌益咨询,东海期货研究所整理

图 3全国能繁母猪存栏环比(数据源2)

资料来源:涌益咨询,东海期货研究所整理

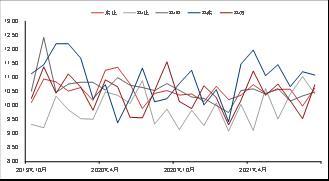

图 4窝产仔猪数量

资料来源:涌益咨询,青松农牧,东海期货研究所整理

图 5不同生产能力的母猪存栏结构

资料来源:涌益咨询,青松农牧,东海期货研究所整理

2.2

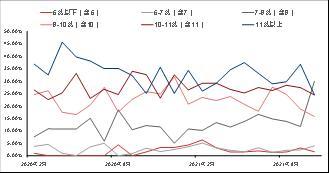

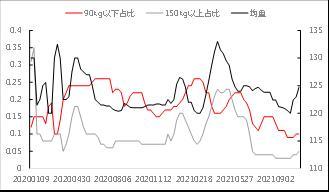

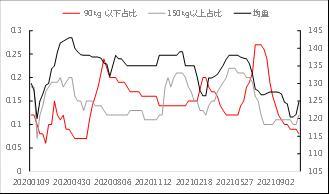

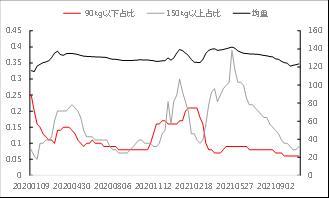

二季度价格形式依旧悲观,生猪出栏体重成检测重点

对于2022年猪价的走势,目前行业内的说法较多,有人为是V型走势,有人为可能是L型走势,也有认为是反√走势,即2022年的高点难以突破今年的价格高点。的确,在当下要想对未来的价格走势有正确的判断存在一定的难度。但是有一点是肯定的。就是近月价格的向下趋势是相对确定。如果看2021年第四季度猪价反弹的原因,主要原因在于此次超跌之后牛猪的断档,养殖户压栏以及腌腊需求对于肥猪价格的带动,进而带动标猪的价格。但是如果往后看到2022年第一季度末,和第二季度,将不再有对于肥猪肉的需求。如果看历史数据,每年春节以后的生猪价格都会低于往年的7-8月份价格,可是目前2203合约价格依然高于2021年9月现货价格。诚然,21年9月份的价格里面存在着抛售的因素。但是如果养殖端继续压栏,生猪体重持续增加到2022年1月份,那随着对肥猪肉需求的下滑,必将导致类似于2021年第三季度类似的抛售情况。更重要的是,目前的看来,养殖端抗价压栏的心态较重,已经促使生猪出栏均重总体的上涨。因此,如果体重持续上涨的话可以预见2022年第一季度的猪价下跌的幅度将会非常之大。当然,也有可能出现另一种情况,即养殖端已经预计到这种情况,选择主动出栏,降低体重。那在2021年12月价格就会出现变化。所以,检测生猪出栏体重,也就是检测养殖端压栏的情绪,可以了解到这巨量的供应是会在短时间内集中释放,还是在较长的一段时间内缓慢释放。而这个将会对2022年第5月份之前的价格有重要影响。也就是决定了2022年上半年的猪价的走势。

图 6广西生猪出栏体重和占比

资料来源:涌益咨询,东海期货研究所整理

图 7四川生猪出栏体重和占比

资料来源:涌益咨询,东海期货研究所整理

图 8辽宁生猪出栏体重和占比

资料来源:涌益咨询,东海期货研究所整理

图 9河南生猪出栏体重和占比

资料来源:涌益咨询,东海期货研究所整理

2.3

定价公允,超额利润不在

如果说上半年的趋势是大概率向下,那进入下半年,随着产能的调节,抛售情绪的降温,市场必将重回合理的价格区间。生猪定价将重归以猪粮比为基础,料肉比和季节性为调节的定价方式,来保证产业中所有的参与者都有合理的利润并且持续的受益。以发改委的指导意见,猪粮比将维持在5:1 – 8:1的合理区域。以现在的饲料价格3.3元/公斤来计算,猪价应该维持在16元/公斤附近。(当然,这并不是说猪价无法跌破这一价格区域。就比如说上半年很可能跌破这一价格。)并且在这一个基础上还要考虑季节性和料肉比。当前行业料肉比在2.4-2.6之间。考虑到低蛋白配方日粮的推广,料肉比下降到2.7-2.9之间。所以这部分已经是饲料的成本。在此基础上还要计算仔猪成本,疫苗成本,人工成本等等费用。如果是明年的淡季,猪价可能往这个区域的下沿靠近。反之,在消费旺季,猪价的定价就会偏向这个区间的上沿,即养殖户偏好销售更高的价格。从总体上讲,猪价将难以突破这个价格区间,因为不再有供应端的黑天鹅事件造成供应在短时间缺少。即便现在在部分 地区仍然时不时有非洲猪瘟的暴发,但是在观察到大量的现有猪圈被关闭这一现象之前,部分区域的非瘟暴发并不会改变总体供应充裕这一现况。因此在下一个造成供应急速短缺的黑天鹅事件发生以前,猪价将延续这一定价的方式。

图 10全国商品猪出栏价格(元/千克)以及猪粮比

资料来源:wind,东海期货研究所整理

表 1生猪养殖成本估算

资料来源:东海期货研究所整理

2.4

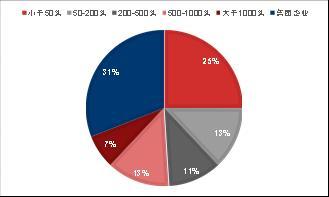

产业竞争加剧可能造成猪价无序波动

集团养殖场争夺出猪市场份额,屠宰场为了覆盖固定设备/折旧成本而发生的抛猪或者抢猪源等行业竞争将造成猪价短时间内的无序波动,以及短期内的供需失衡。以养殖场为例, 众所周知,养殖场都面临现金流短缺的问题。因为养猪行业是一个非常烧钱的行业。并且在2021年众多新建养殖场都已陆续投入使用。当猪价下跌时,养殖场将面临一个长时间的亏损。如2021年第二/三季度的价格下跌。当养殖利润低于0的时候,养殖场并不能立刻减少供应,因为养殖场面临着一个囚徒困境,即养猪,则承担每多卖一头猪就要多亏损的问题;但是出栏数量不及预期,则要面临设备折旧,公司股价下跌的问题。因此无论是哪个情况,都是比较困难的选择。而事实观察表明。养殖企业宁愿承担猪价下跌,卖猪亏钱这一困难。因为他们相信,这是行业兼并最好的时候。通过价格战,挤垮同行,等下一个养殖周期来临的时候,所有的利润将都能赚回。因此,越是生猪供应充足的时候,反而会有生猪的抛售。同样,当毛猪价格上涨的时候,即便遭遇高价抑制消费的情况,屠宰量却并不会短时间下降。而是由屠宰场,白条贸易商去承担这部分亏损。当前,国内的屠宰产能远远超过生猪的产能,存在着大量的设备闲置情况。因为停工,或者减少屠宰量会使得养殖场的固定设备支出无法得到弥补。而白条贸易商也不愿意冒着失去市占率的风险先提价。最终是屠宰场,白条贸易商高价接猪,低价出货。这是行业竞争的特有格局决定。这些情况短时间内超越了供需关系调节价格的逻辑,造成价格的超额波动。

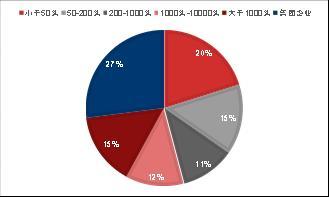

表 2不同规模养殖场生猪出栏比例调查

资料来源:涌益咨询,东海期货研究所整理

图 11不同规模企业占比(截止到2020年2月)

资料来源:东海期货研究所整理

图 12不同规模企业占比(截止到2021年5月)

资料来源:东海期货研究所整理

表 3国家统计局猪肉季度产量累计值

资料来源:东海期货研究所整理

表 4 国家统计局猪肉季度产量单值

资料来源:东海期货研究所整理

2.5

通胀预期带动的猪价下半年上涨

由第三节可知,粮食/饲料价格是猪价定价的锚定。从官方数字看来,2021/22作物年我国玉米丰收,南美即便有拉尼娜,但是对南美大豆产量可能影响不大。大豆产量预估上涨。因此大概率粮食供应稳定。但是由美国传导到全球的通胀会逐步拉高粮食价格,进而可能带动猪价超预期上涨。虽然这部分因素很难量化,但是确实不可忽视的灰犀牛事件。

3

结论以及投资建议

结论:猪价高点已经在2021年11月份出现。由于能繁母猪淘汰不如预期严重,数量减少的同时伴随着生产效率的提高。所以仔猪的供应并未受损。2022年第一/二季度猪价,大概率是下行磨底的过程。而随着下一波猪价下跌,能繁母猪的淘汰,生猪的供应和需求会达到新的均衡点。到时候生猪的价格将重新回归以猪粮比为主要定价依据,兼顾料肉比和季节性消费的定价模式。但是在此过程中,生猪行业内部的竞争可能会加剧价格的波幅。同时。2022年变数较多,要关注疫情,通胀等等因素对于猪价潜在的影响。猪价底部在9-10元附近。猪价反弹可能在16-17元附近。

3.1

关注2022年上半年猪价下行机会

关注2021年12月该月养殖户压栏的情况。如果养殖户大量出栏,造成生猪出栏体重迅速下行,那猪价下行的节奏提前,现货高点已经于11月出现,则2022年猪价下行的势能减少,现货和期货价格均将回落;反之,如果养殖端不认卖,则会出现生猪体重持续增长的现象。具体表现为饲料的消耗量明显上涨。截止到2021年12月初,散户养殖端依旧认为,冬至或者农历新年前对年猪/腊肉的需求会有暴发式的增长,那鉴于当前牛猪和标猪的价格差,散户养殖端更愿意压栏增重,这将继续推高期货和现货价格差,导致基差维持贴水至少1000元/吨(参考《生猪期现套利策略与实操分析》,期货日报,2021年9月1号)。期货将随现货价格同方向波动,但是维持在-1000元/吨和-2000元/吨之间的负基差,然后在2022年1月开始加速下行。该信号发生的标志性事件将是牛猪和标猪的价差持续减小。

值得注意的是,压栏增重的行为并非全行业,集团养殖场并没有严重压栏。而是主动选择在适当体重积极出猪。从企业的出栏体重可以观察到。企业的出栏体重较多的维持在110-115kg之间,并且集团场预计在2021年12月将增加出栏数量。而这批猪,如果要养到130kg 则是要到2月份以后出猪。因此,集团场的行为在一定程度上减少了3月份生猪的抛压。因此猪价后期即便再跌,现货价格难跌破前低点9-10元的区间。之所以认为抛压依旧存在,是因为当前散户的占比依旧较高,即便相比较前几年已有较多下降(参考图11,12,表2)。而由于需求的拖累,下行之后磨底的过程将持续较长时间,甚至可能出现二次,三次磨底的过程。

3.2

关注2022年下半年猪价上行机会

猪价在下半年的反弹幅度存在一定的不确定性。不确定的原因在于不知道下一波跌价开始时,能繁母猪的淘汰情况以及2022年的变幻莫测的形式。2022年挑战较多,包括新冠疫情奥密克戎能否得到有效控制、世界新作粮食的产量,国内疫情防疫是否延续清零政策进而导致旅游,餐饮行业受限、以及全球性的通货膨胀等情况。如果没有上述情况,大概率猪价见底后会恢复到正常价格。但是上述的意外情况将加大猪价的向上的波幅

表 5猪肉供应平衡表

资料来源:USDA,东海期货研究所整理

本文源自东海期货研究

原地址:https://www.chinesefood8.com/16855.html版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。